유래 없는 수출 감소 현상이 20개월 만에 마침표를 찍었다. 2016년 8월, 수출이 2.6% 증가하며 2014년 12월 이후 20개월 만에 역성장의 늪에서 벗어난 것이다. 그러나 향후에도 수출이 견조한 증가세를 유지할 것으로 전망하기는 어려울 것 같다. 8월 수출 증가세의 가장 큰 원인은 전년동기대비 6.1% 증가한 수출단가이고, 그 배경에는 국제 유가 상승이 있다. 그러나 수출 물량은 단가가 하락했음에도 불구하고 오히려 -3.3% 감소하는 등 신흥국 경기 둔화가 지속되면서 명확한 개선세가 포착되지 않고 있다.

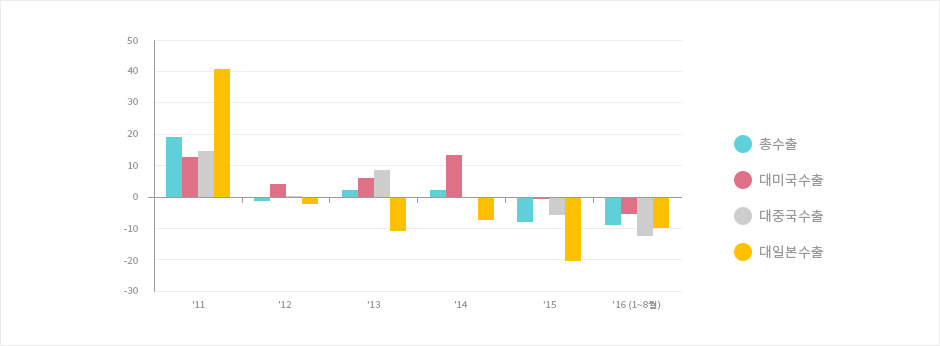

한국의 주요 수출국별 수출증가율단위: %

| 총수출 | 대미국수출 | 대중국수출 | 대일본수출 | |

|---|---|---|---|---|

| '11 | 19 | 12.8 | 14.8 | 40.8 |

| '12 | -1.3 | 4.1 | 0.1 | -2.2 |

| '13 | 2.1 | 6 | 8.6 | -10.7 |

| '14 | 2.3 | 13.3 | -0.4 | -7.2 |

| '15 | -8 | -0.6 | -5.6 | -20.5 |

| '16.8 | -8.8 | -5.3 | -12.5 | -10 |

품목별로 보았을 때 2015년 총 수출의 8.7%를 차지하는 자동차 수출 역시 감소세가 지속되고 있다. 자동차 수출은 금융위기 시기를 제외하고 꾸준히 두 자리 증가율을 지속했지만, 2012년 4.2%, 2013년 3.0%, 2014년 0.6%에 이어 2015년 -6.4%, 2016년 1~8월 -13.7%로 2년 연속 감소하고 있다. 최근 자동차 수출이 감소하는 이유는 해외 생산 비중 증가에 따른 구조적 요인과 2015~16년 개별소비세 인하 정책으로 내수 판매 비중 증가에 따른 일시적 요인이 있다. 또한 자동차 수출의 약 40%를 차지하는 미국의 소비 부진, 유가 하락으로 러시아 ‧ 사우디아라비아 등 산유국의 성장 둔화 등 경기적 요인도 자동차 수출에 영향을 미쳤다.

지역별로 보면 미국, 중국, 일본 등 우리나라 주요 수출 국가에서 모두 큰 폭의 하락을 기록 중이다. 물론 베트남, 아세안 등 선방하고 있는 지역도 있다. 베트남과 아세안 지역은 풍부한 노동력과 상대적으로 저렴한 임금 등의 강점을 보유해 2000년 이후 글로벌 생산기지 역할을 수행해오던 중국의 역할을 대체하면서 한국의 새로운 수출 견인차로 부상하고 있다. 그렇지만 이 외 국가에서는 모두 수출 부진을 면하지 못하고 있는 상황이다.

미국의 경우 최근 주요 선진국 중에서 유일하게 나홀로 성장세를 기록하는 국가이다. 일본과 유로존이 양적 완화 확대, 마이너스 금리 도입 등 유래 없는 경기 부양책을 펼치고 있음에도 경기가 살아나지 않아 고전하고 있는 반면, 미국은 회복세를 지속하며 금리 인상 시기를 저울질하고 있다. 그러나 미국 지역 역시 수출 감소세가 지속되고 있다. 한국의 對미국수출은 2014년 13.3%에서 2015년 -0.6%, 2016년 1~8월 누적 기준 -5.3%로 감소세가 확대되고 있다.

미국 시장의 수출 부진 원인은 경기 회복에도 소비가 예전 같지 않기 때문이다. 미국의 실업률은 낮게 유지되고 있고, 소폭이나마 꾸준히 임금이 증가하고 있어 점차 소비가 확대될 것으로 전망하는 전문가들의 의견이 많다. 하지만 2014년 중반 4.7%까지 상승했던 소매판매 증가율은 2015년 이후 둔화되면서 1%대에 그쳤고, 2016년 들어 소폭 상승세이긴 하지만 다른 경기 지표들에 비하면 기대치에 미치지 못하는 수준이다. 각종 소비심리 지표들도 기준치 100을 하회하고 있어 단기적으로는 미국인들이 씀씀이를 키우는데 주저하고 있는 것으로 보인다.

사실, 미국보다 심각한 건 중국 쪽이다. 중국은 우리나라 전체 수출의 26%(2016년 기준)를 차지하는 가장 중요한 수출 시장이다. 그런데 한국의 對중국수출은 2013년 8.6%에서 2014년 -0.4%, 2015년 -5.6%에 이어 2016년 1~8월 현재 -12.5%로 3년 연속 역성장할 것으로 예상된다. 對중국수출이 부진한 이유는 첫째, 중국의 경기 둔화와 둘째, 중국의 성장 방식 변화로 크게 설명할 수 있다. 중국 경제성장률은 2011년까지는 연간 약 10%씩 성장했으나, 2012~14년에 7%대로 하락한데 이어 2015년에는 6.9%로 1991년 이후 최저 숫자를 기록했다. 2016년에도 1분기와 2분기 모두 6.7% 성장에 그치는 등 하락세가 계속되고 있어 한국의 對중국수출 회복은 쉽지 않을 전망이다.

미국 시장의 수출 부진 원인은 경기 회복에도 소비가 예전 같지 않기 때문이다. 미국의 실업률은 낮게 유지되고 있고, 소폭이나마 꾸준히 임금이 증가하고 있어 점차 소비가 확대될 것으로 전망하는 전문가들의 의견이 많다. 하지만 2014년 중반 4.7%까지 상승했던 소매판매 증가율은 2015년 이후 둔화되면서 1%대에 그쳤고, 2016년 들어 소폭 상승세이긴 하지만 다른 경기 지표들에 비하면 기대치에 미치지 못하는 수준이다. 각종 소비심리 지표들도 기준치 100을 하회하고 있어 단기적으로는 미국인들이 씀씀이를 키우는데 주저하고 있는 것으로 보인다.

사실, 미국보다 심각한 건 중국 쪽이다. 중국은 우리나라 전체 수출의 26%(2016년 기준)를 차지하는 가장 중요한 수출 시장이다. 그런데 한국의 對중국수출은 2013년 8.6%에서 2014년 -0.4%, 2015년 -5.6%에 이어 2016년 1~8월 현재 -12.5%로 3년 연속 역성장할 것으로 예상된다.

對중국수출이 부진한 이유는 첫째, 중국의 경기 둔화와 둘째, 중국의 성장 방식 변화로 크게 설명할 수 있다. 중국 경제성장률은 2011년까지는 연간 약 10%씩 성장했으나, 2012~14년에 7%대로 하락한데 이어 2015년에는 6.9%로 1991년 이후 최저 숫자를 기록했다. 2016년에도 1분기와 2분기 모두 6.7% 성장에 그치는 등 하락세가 계속되고 있어 한국의 對중국수출 회복은 쉽지 않을 전망이다.

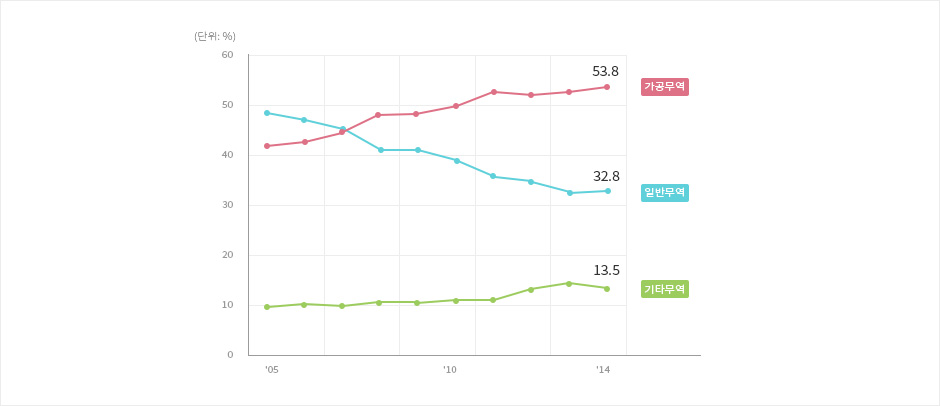

중국 가공무역 비중

중국 경기가 부진한 것도 수출을 제약하는 요인이지만, 더 큰 문제는 중국의 성장 방식 전환이 한국 수출 구조와 역행하고 있다는 점이다. 중국은 과거 ‘세계의 공장’을 자처하며 가공무역을 중심으로 성장했다. 하지만 산업고도화 정책으로 고부가가치 중심의 무역 구조를 지향하면서 중국 전체 무역에서 가공무역이 차지하는 비중이 2007년 45.4%에서 2014년 32.8%까지 위축되었다. 또한 중국은 ‘차이나 인사이드(China Inside)' 정책을 펼치면서 수입에 의존해오던 중간재를 중국산으로 대체하고 있다. 그런데 한국의 對중국수출 중 약 74.6%(2014년 기준)가 중간재로 중간재에 대한 수출 의존도가 높아 중국의 정책 변화가 한국의 수출 감소에 직접적으로 영향을 미치고 있다.

대신 중국은 소비주도형 경제 성장을 강조하고 있고, 이에 따라 소비시장이 확대되고 소비재 수입이 증가하고 있다. 그러나 한국의 對중국 소비재시장 점유율은 2000년 6.2%에서 2013년 4.8%로 오히려 감소하고 있다. 즉, 중국의 경제 구조 변화에 한국의 무역 구조가 따라가지 못하고 있어 향후에도 對중국 수출은 과거와 같이 큰 폭의 성장을 기대하기 어려울 전망이다.

중국 경기가 부진한 것도 수출을 제약하는 요인이지만, 더 큰 문제는 중국의 성장 방식 전환이 한국 수출 구조와 역행하고 있다는 점이다. 중국은 과거 ‘세계의 공장’을 자처하며 가공무역을 중심으로 성장했다. 하지만 산업고도화 정책으로 고부가가치 중심의 무역 구조를 지향하면서 중국 전체 무역에서 가공무역이 차지하는 비중이 2007년 45.4%에서 2014년 32.8%까지 위축되었다.

또한 중국은 ‘차이나 인사이드(China Inside)' 정책을 펼치면서 수입에 의존해오던 중간재를 중국산으로 대체하고 있다. 그런데 한국의 對중국수출 중 약 74.6%(2014년 기준)가 중간재로 중간재에 대한 수출 의존도가 높아 중국의 정책 변화가 한국의 수출 감소에 직접적으로 영향을 미치고 있다.

대신 중국은 소비주도형 경제 성장을 강조하고 있고, 이에 따라 소비시장이 확대되고 소비재 수입이 증가하고 있다. 그러나 한국의 對중국 소비재시장 점유율은 2000년 6.2%에서 2013년 4.8%로 오히려 감소하고 있다. 즉, 중국의 경제 구조 변화에 한국의 무역 구조가 따라가지 못하고 있어 향후에도 對중국 수출은 과거와 같이 큰 폭의 성장을 기대하기 어려울 전망이다.

이처럼 한국의 주요 수출 국가별로 부진의 원인이 상이하기 때문에 맞춤형 수출 증진 전략이 요구되고 있다. 미국 경제는 GDP에서 소비가 차지하는 비중이 70%에 달하는 만큼, 향후 미국의 소비 회복에 대비해 소비자들의 구매 패턴 분석, 트렌드 변화 등 정밀한 시장 분석이 필요하다. 중국 시장은 과거 중간재 중심의 수출 구조를 탈피하고 성장 잠재력이 풍부한 소비재 시장을 중심으로 접근할 필요가 있다. 또한 장기적으로는 우리 수출품의 고부가가치화를 촉진시켜 경쟁국 대비 차별화된 기술‧제품 경쟁력을 확보할 필요가 있겠다. 나아가 새로운 수출 시장의 개척을 통해 특정 시장에의 의존도를 축소하는 등 안정적으로 수출 증가세를 이어가기 위해 지속적으로 노력해야 한다.

이처럼 한국의 주요 수출 국가별로 부진의 원인이 상이하기 때문에 맞춤형 수출 증진 전략이 요구되고 있다. 미국 경제는 GDP에서 소비가 차지하는 비중이 70%에 달하는 만큼, 향후 미국의 소비 회복에 대비해 소비자들의 구매 패턴 분석, 트렌드 변화 등 정밀한 시장 분석이 필요하다. 중국 시장은 과거 중간재 중심의 수출 구조를 탈피하고 성장 잠재력이 풍부한 소비재 시장을 중심으로 접근할 필요가 있다.

또한 장기적으로는 우리 수출품의 고부가가치화를 촉진시켜 경쟁국 대비 차별화된 기술‧제품 경쟁력을 확보할 필요가 있겠다. 나아가 새로운 수출 시장의 개척을 통해 특정 시장에의 의존도를 축소하는 등 안정적으로 수출 증가세를 이어가기 위해 지속적으로 노력해야 한다.

- 백다미

- 현대경제연구원 선임연구원